Inflation

Inflation (latin: oppustning) er et makroøkonomisk fænomen, der henviser til en løbende generel stigning i priserne på varer og tjenesteydelser. [1] Det modsatte fænomen, hvor priserne generelt falder, kaldes deflation.

Årsager

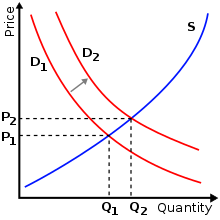

Prisudviklingen på enkelte varer vil afhænge af udbuds- og efterspørgselsforholdene på varens marked. Såvel en stigende efterspørgsel, f.eks. på grund af højere indkomster, som et lavere udbud, f.eks. på grund af stigende produktionsomkostninger, kan medføre en stigning i varens pris (på engelsk taler man om demand-pull og cost-push-faktorer som forklaringer på prisstigninger). Generelle (gennemsnitlige) prisstigninger i hele økonomien vil derfor tilsvarende afhænge af økonomiens aggregerede efterspørgsels – og udbudsforhold. Dermed kan beslutningstagerne påvirke og styre inflationen ved f.eks. at påvirke økonomiens samlede efterspørgsel. Det er netop dette, der foregår, når man fører aktiv finans- eller pengepolitik.

I de fleste lande og valutaområder er det centralbanken og dermed pengepolitikken, der tillægges ansvaret for at fastholde en lav og stabil inflation. I de lande/valutaområder, hvor valutakursen ikke forsøges fastholdt i forhold til andre valutaer, sker dette direkte, ofte ved at centralbanken har en eksplicit inflationsmålsætning, der tilsiger, at inflationen skal ligge på et bestemt niveau eller inden for et bestemt interval. I et land som Danmark, der fører fastkurspolitik, sker det indirekte. En konsekvens af fastkurspolitikken er nemlig, at man i det lange løb vil få samme inflation som det valutaområde, man fører fastkurspolitik i forhold til. Danmark vil med sit fastkurssamarbejde dermed importere inflationsniveauet i Euroland. Så længe inflationen her er lav og stabil, vil Danmarks inflationsniveau altså også være det.

I praksis spiller de økonomiske aktørers forventninger til den fremtidige inflation ofte en vigtig rolle for, hvor stor den faktiske inflationsudvikling bliver. Inflationsforventninger er altså langt hen ad vejen selvopfyldende. Derfor spiller påvirkningen af befolkningens inflationsforventninger en vigtig rolle for en succesfuld pengepolitisk strategi; det medfører blandt andet, at centralbankens troværdighed er en meget vigtig parameter for de fleste centralbanker.

I økonomiske lærebøger på begynderniveau forklares den langsigtede udvikling i inflationen ofte ud fra kvantitetsteorien, ifølge hvilken inflationen på lang sigt er lig med væksten i pengemængden (som typisk antages bestemt af centralbanken).[2] [3] Denne forklaring passer meget godt med ovenstående beskrivelse. Dog er pengemængden typisk ikke et vigtigt styringsmiddel for de fleste centralbanker i dag, som snarere bruger renteændringer til at fremme deres politik (se også pengepolitik).

Måling

Inflation måles som regel ved en inflationsrate (π), der angiver, hvor stor ændringen i priserne fra det forrige år () til det nuværende år () er i procent af forrige års priser, hvilket kan udtrykkes i følgende ligning:

Prisniveauet P repræsenterer her et prisindeks. Prisindeksene udregnes ved hjælp af forskellige "varekurve", der udgøres af en række varer, der er centrale for enten forbrugerne, producenterne eller andre grupper. Når man taler om inflation i al almindelighed, tænkes ofte på udviklingen i Forbrugerprisindekset, (normalt forkortet CPI efter engelsk Consumer Price Index), som måler udviklingen i detailpriserne (de priser, forbrugerne møder i butikkerne) inklusive indirekte skatter.

Der findes også forskellige andre prisindeks, således

- Nettoprisindekset, som måler detailpriserne eksklusive indirekte skatter.

- Engrosprisindekset, som opgør priserne i første omsætningsled.

- Råvareprisindekset, som omfatter importerede uforarbejdede råvarer.

I Danmark beregnes disse indeks alle af Danmarks Statistik. På vegne af Eurostat beregner Danmarks Statistik også udviklingen i den danske udgave af HICP-indekset (Harmonized Index of Consumer Prices). Det er et forbrugerprisindeks, som beregnes efter fælles EU-harmoniserede regler. Der er dog kun mindre forskelle mellem beregningen af CPI og HICP. Det er udviklingen i HICP-indeksene i Euroland, der er grundlaget for ECB's pengepolitik. Ligeledes indgår HICP-inflationen i konvergenskravene i EU: Inflationen i et medlemsland, der tilslutter sig eurozonen, må ikke afvige stort fra de øvrige medlemslandes inflation.

Inflation i Danmark

I figuren til højre ses udviklingen i den danske inflation siden 1900. Den gennemsnitlige årsinflation 1900-2012 har været på 4,0 %, men der har været store udsving over tid. Det ses således, at der både under og efter 1. verdenskrig og under 2. verdenskrig var nogle år, hvor inflationen lå mellem 15 og 25 %. Til gengæld var der i både 1920'erne og 1930'erne flere år med en kraftig deflation. Siden 2. verdenskrig har prisstigningerne altid været positive, og i 1970'erne og 1980'erne var inflationen typisk et godt stykke større end 5 %. Siden omkring 1990 har Danmark imidlertid haft en ret lav og stabil inflation; den gennemsnitlige årlige inflation 1990-2012 var 2,2 %.

Inflation i verden

I de fleste vestlige lande har der overordnet været det samme billede som i Danmark. Før 2. verdenskrig afløste inflations- og deflationsperioder jævnligt hinanden. Siden 2. verdenskrig har man imidlertid stort set ikke oplevet deflation (med undtagelse af Japan i 1990'erne), men havde en periode i 1970'erne og 1980'erne med ret høje inflationsrater. Blandt andet som følge af større politisk fokus på at begrænse inflationen er denne situation blevet afløst af en længerevarende periode med meget moderate inflationsrater.

Historisk har flere lande oplevet perioder med hyperinflation, dvs. en ekstremt høj inflation, der kommer helt ud af kontrol. I Tyskland oplevede man i 1920'erne et af de værste tilfælde, der er set i nyere tid. Siden da er bemærkelsesværdige tilfælde af hyperinflation forekommet i blandt andet Ungarn og Zimbabwe.

Som det ses af kortet til højre har de fleste lande, heraf alle vestlige, lande lave inflationsrater i dag.

Omkostninger ved inflation

Omkostningerne ved inflation opdeles ofte i forudsete og uforudsete omkostninger,[4] idet de to typer af omkostninger har forskellige (grader af) implikationer.

Forudset inflation

Forudset inflation skaber forskellige samfundsøkonomiske omkostninger, der dog normalt opfattes som ret beskedne[4]:

- Menuomkostninger[5] er et symbolsk navn for virksomhedernes omkostninger ved at ændre priserne. Billedet er en restaurant, der skal betale for at få trykt nye menukort og prisskilte generelt. Omkostninger som disse, der medfører en ekstra omkostning for virksomhederne, kan også bevirke, at ikke alle ændrer priser samtidig eller særlig ofte. Det kan medføre, at de relative priser mellem de forskellige varer bliver forskudt, hvilket påvirker markedsmekanismerne.[1] Internettets indtog kan dog betyde, at det med tiden ikke længere vil være lige så omkostningsfuldt at ændre priser.[5]

- Skolæderomkostninger (også kaldet sålelæderomkostninger) er et symbolsk navn for de omkostninger, der er ved at hæve penge. Billedet er, at man hele tiden skal gå i banken, hvorved man slider på skosålerne. Under højere inflationsrater vil man oftere skulle i banken, idet der vil være større alternativomkostninger ved at holde penge. Disse omkostninger ses dog ikke som værende betydelige ved moderate inflationsrater.[4][6]

- Pengenes egenskab som måleenhed bliver forringet, når priserne ændres over tid. Det gør priserne mindre gennemskuelige, hvorved det bliver sværere at vurdere alternative muligheder rationelt.[6] Man kan sammenligne det med det besvær, der troligt ville opstå, hvis en meter skiftede størrelse hvert år, så en meter i 2013 kun svarede til 90 centimeter i 2002.[2]

- Skævvridning af skattesystemet sker, da man typisk beskattes af nominel kapitalindkomst. Da noget af den nominelle kapitalindkomst kun er kompensation for den forringede købekraft, vil beskatningen af det reale afkast blive for høj ved positive inflationsrater, medmindre man tager hensyn til dette ved at beskatte kapitalindkomsten med en tilsvarende lavere sats.

Uforudset inflation

Uforudset inflation er generelt mere omkostningsfyldt for samfundet end forudset inflation.[4][7]

- Forholdet mellem kreditor og debitor skævvrides, da debitor ved højere inflation end forventet pludselig realt skal betale mindre tilbage. Der sker altså en arbitrær omfordeling mellem kreditorer og debitorer. Det samme vil være tilfældet, hvis inflationen pludselig bliver lavere end forudset, da lånet blev indgået.

- Høj inflation er typisk også ensbetydende med svingende inflation. Svingende inflation er et problem, da folk er risikoaverse. Det vil derfor generelt hæmme økonomiske aktiviteter, der finder sted over tid, som investeringer og opsparing.

Fordele ved inflation

Givet de ovennævnte ulemper kan man spørge, hvorfor verdens centralbanker ikke alle forsøger at holde et inflationsniveau på 0 %. Svaret er, at der også er nogle fordele ved (en ikke for høj) inflation:[8][9]

- Den "smører" hjulene på arbejdsmarkedet ved at gøre det lettere at foretage en tilpasning, der kræver en lavere realløn. Derved kan ledighed undgås og lavkonjunkturer mindskes.

- Centralbanker fører typisk ekspansiv pengepolitik ved at sænke renten. Renteniveauerne kan imidlertid generelt ikke sænkes til negative niveauer. Pengepolitik mister dermed sin evne til at stimulere økonomien, når den nominelle rente er tæt på nul, hvilket kaldes likviditetsfælden. Et vist inflationsniveau vil medføre højere nominelle renter for en given realrente og dermed mindske faren for, at økonomien havner i en likviditetsfælde.

- På grund af forskellige opgørelsesmæssige problemer vil den officielle stigning i forbrugerprisindekset typisk overdrive de reelle prisstigninger i økonomien en anelse. Det skyldes ikke mindst, at det er svært at korrigere helt korrekt for kvalitetsændringer. En centralbank, der styrer efter et forbrugerprisindeks, kan tage højde for dette ved at sætte sit officielle inflationsmål en smule højere end den prisstigningstakt, der reelt ønskes.

Det optimale inflationsniveau er dermed det niveau, der afbalancerer ulemperne og fordelene ved inflation bedst muligt.[10] Dette er et eksempel på de mange vigtige afvejninger eller trade-off, der er i den økonomiske politik.

Eksterne henvisninger

- Danmarks Statistik har statistik om den danske inflation tilbage i tiden og nærmere information om beregningen af den

- Inflation på Den Store Danske

- Pedersen, Erik Haller (september 2000). "Samfundsøkonomiske fordele og ulemper ved prisstabilitet". Danmarks Nationalbank (Økonomisk Afdeling). Hentet 30. november 2009.

{{cite web}}: Ukendt parameter|coauthors=ignoreret (|author=foreslået) (hjælp) - Henrik Jensen: Willem og den negative nominelle rente - blog på altandetlige.dk redegør for problemet med likviditetsfælden - og et utraditionelt løsningsforslag

- Udregning af danske kroners værdi 1900-2014

- Oldmoney.dk – inflationsberegner 1900-2010

Noter

- ^ a b Andersen, Torben M. "inflation". Den Store Danske. Hentet 27. november 2009.

- ^ a b Mankiw, N. G. og M. P. Taylor (2008): Macroeconomics, European Edition, kapitel 4. Worth Publishers, New York

- ^ Blanchard, O. og D. R. Johnson (2013): Macroeconomics, Global Edition, kapitel 8 (s. 191). Sixth Edition, Pearson Education

- ^ a b c d Dornbusch, Rudiger (2004). Macroeconomics (engelsk) (9. udgave udgave). McGraw-Hill. s. 162-168. ISBN 0072823402.

{{cite book}}: Ukendt parameter|coauthors=ignoreret (|author=foreslået) (hjælp) - ^ a b "Menu cost" (engelsk). The Economist. Hentet 27. november 2009.

- ^ a b Blanchard, Olivier (2006). Macroeconomics (engelsk). USA: Prentice Hall. s. 535-539. ISBN 0131860267.

- ^ Thustrup Kreiner, Claus. "ØKONOMISKE PRINCIPPER II, forelæsning 9" (dias med forelæsningsnoter). Økonomisk Institut, Københavns Universitet. Hentet 27. november 2009.

- ^ Danmarks Nationalbank (1999): Pengepolitik i Danmark

- ^ Blanchard, O. og D. R. Johnson (2013): Macroeconomics, Global Edition, s. 540-2. Sixth Edition, Pearson Education

- ^ Blanchard, O. og D. R. Johnson (2013): Macroeconomics, Global Edition, s. 544). Sixth Edition, Pearson Education