Finanskrise

For artikler om den globale krise, der startede i 2007-08, se Finanskrisen 2007-2010 eller Økonomisk krise i 2008-2012

Begrebet finanskrise anvendes om en række situationer, hvor nogle finansielle aktiver pludselig taber en stor del af deres nominelle værdi. I det 19. og tidligere 20. århundrede hang mange finanskriser sammen med stormløb på banker, og mange recessioner faldt sammen med disse kriser. Andre finanskriser indbefatter kraftige aktiekursfald, valutakriser og statsgældskriser. Finanskrisernes direkte virkning er typisk et tab for ejere af finansielle formuer; de kan også, men vil ikke nødvendigvis altid, føre til ændringer i realøkonomien, f.eks. i produktion og ledighed.

En række økonomer har fremlagt teorier om, hvorfor finanskriser udvikler sig, og hvordan de kan forhindres. Der er imidlertid ikke nogen konsensus om spørgsmålene, og finanskriser fremkommer fortsat med jævne mellemrum.

Typer af finansielle kriser

[redigér | rediger kildetekst]Bankstormløb

[redigér | rediger kildetekst]

Når en bank oplever, at dens indlånere pludselig i voldsomt omfang hæver deres indlån, kaldes det et bankstormløb. Da banker genudlåner de fleste af de kontanter, de modtager i indlån (se brøkreservebankvæsen), er det vanskeligt for dem med kort varsel at kunne udbetale alle indlån hvis disse pludselig kræves hævet, så et stormløb kan få selv en veldrevet bank til at gå ned. Dermed mister indskyderne deres penge i det omfang de ikke er dækket af en indskydergarantiordning. En situation, hvor der finder stormløb sted på adskillige banker, kaldes en systemisk bankkrise eller bankpanik.[1]

Eksempler på bankstormløb var de gentagne stormløb i USA under depressionen i 1930'erne og stormløbet mod den britiske bank Northern Rock i 2007. Bankstormløb finder ofte sted efter et tidsrum med risikabel udlånsvirksomhed og tilsvarende tab på udlånene fra bankens side.[2]

Spekulative bobler og krak

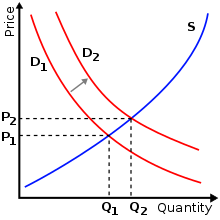

[redigér | rediger kildetekst]En spekulativ boble opstår, når prisen på et aktiv vedholdende overvurderes. En faktor, der ofte bidrager til en boble, er tilstedeværelsen af købere, der køber et aktiv udelukkende ud fra en forventning om, at de senere kan sælge det til en højere pris, i stedet for ud fra en vurdering af den løbende indkomst eller udbytte, som aktivet vil kunne indbringe i fremtiden (aktivets såkaldte fundamentalværdi). Hvis der er en boble, er der også en risiko for et pludseligt fald i aktivprisen: Markedsdeltagerne på markedet vil kun købe aktivet, så længe de forventer, at andre også vil købe det, og når mange på én gang beslutter sig til at sælge, vil prisen falde. Det er imidlertid svært at fastslå, om prisen på et aktiv afspejler aktivets fundamentale værdi, og derfor er det også svært at identificere bobler troværdigt. Nogle økonomer hævder, at bobler aldrig eller stort set aldrig opstår.[3]

Velkendte eksempler på almindeligt anerkendte bobler og krak i aktie- og andre aktivpriser er den hollandske tulipanboble, Wall Street-krakket i 1929, IT-boblen i 2000-01 og ejendoms- og aktieboblerne i forbindelse med finanskrisen 2007-2010.

Valutakriser

[redigér | rediger kildetekst]Når et land, der fører fastkurspolitik, pludselig tvinges til at opgive sit hidtidige faste kursforhold, kaldes det en valutakrise. Ofte vil det være resultatet af ændringer i forhold på de finansielle markeder, der fører til et pludselig opbremsning i kapitalindstrømningen eller en pludselig stigning i kapitalflugten fra landet. Spekulative valutaangreb kan forstærke sådanne tendenser i voldsom grad.

Adskillige medlemmer af den europæiske valutakursmekanisme ERM oplevede valutakriser i 1992-93 og blev tvunget til at devaluere eller helt forlade valutasamarbejdet. En anden bølge af valutakriser fandt sted i Asien i 1997-98.

Statsgældskriser

[redigér | rediger kildetekst]Hvis et land holder op med at betale renter og/eller afdrag på sin statsgæld - eller der bare opstår alvorlig tvivl om, hvorvidt landet vil honorere sine gældsforpligtelser fremover - er der tale om en statsgældskrise. Et eksempel herpå var den danske statsbankerot 1813, den russiske statsgældskrise i 1998 og den senere europæiske statsgældskrise i 2011-12.

Årsager til finanskriser

[redigér | rediger kildetekst]Finanskriser kan opstå som følge af en række forskellige årsager. Fælles for dem, er at de typisk i sidste ende beror på forskellige former for markedsfejl på de finansielle markeder.[4] Grundlæggende usikkerhed på de finansielle markeder, selvopfyldende forventninger (eller med et mere teknisk udtryk: strategisk komplementaritet), flokadfærd, finansiel gearing, asymmetrisk information og moralrisiko kombineret med utilstrækkelig finansiel regulering er således fænomener, der hyppigt forbindes med finansmarkederne. Et andet aspekt er et systematisk mismatch eller manglende overensstemmelse mellem egenskaberne (især risiciene) ved en finansiel institutions aktiver og passiver. For eksempel tilbyder forretningsbanker indlånskonti på anfordring, som kan hæves med øjeblikkeligt varsel, mens de bruger indlånene til langfristede lån til virksomheder og husholdninger. Dette mismatch mellem bankernes kortfristede passiver (indlån) og langfristede aktiver (udlån) anses for at være en vigtig årsag til bankstormløb. I et internationalt perspektiv er mange regeringer i udviklingslande ikke i stand til at sælge statsobligationer, der er udstedt i landets egen valuta. De udsteder derfor statsobligationer i amerikanske dollar i stedet. Det skaber et mismatch mellem valutaen for deres passiver (obligationerne) og deres aktiver (lokale skatteindtægter) og medfører, at de løber en risiko for statsbankerot som følge af udsving i valutakurserne.[5]

Konsekvenser af finanskriser

[redigér | rediger kildetekst]Nogle finanskriser har kun en beskeden effekt uden for den finansielle sektor. Det gælder således det globale aktiekrak i 1987, hvor aktiemarkederne faldt kraftigt i mange lande på få dage (i USA med knap 23 %, i Hong Kong med 45 % osv.), men hvor realøkonomien ikke blev mærkbart påvirket. Andre gange har finanskriser imidlertid medført betydelige dyk i vigtige samfundsøkonomiske størrelser som beskæftigelse og BNP. Transmissionsmekanismerne fra den finansielle til den reale økonomi kan være forskellige. Formuefald kan påvirke det private forbrug negativt, og fald i aktiekurser og/eller boligpriser kan påvirke erhvervs- og boliginvesteringer negativt. Ligeledes kan en negativ udvikling på de finansielle markeder have en vigtig psykologisk virkning i retning af mere negative forventninger til fremtiden, og da fremtidsforventninger kan spille en vigtig rolle for både forbrug og investeringer, kan det i sig selv skabe en konjunkturnedgang. En meget vigtig transmissionsmekanisme er muligheden for kreditklemmer: En finansiel institution i problemer vil være tilbageholdende med at låne ud, sådan at en række investeringer, der i almindelige tider sagtens kunne blive realiseret, pludselig ikke kan blive finansieret og derfor ikke bliver virkeliggjort.

Historie

[redigér | rediger kildetekst]En meget anerkendt gennemgang af finansielle kriser er This Time is Different: Eight Centuries of Financial Folly af økonomerne Carmen Reinhart and Kenneth Rogoff, der betragtes som førende historikere af finansielle kriser. Her beskrives finanskrisernes lange historie. Reinhart og Rogoff begynder deres 800-årige historie for alvor i 1258, men nævner også, at allerede Dionysius af Syrakus i det 4. århundrede før vor tidsregning skabte inflation for at mindske realværdien af sin gæld. Reinhart og Rogoff klassificerer således også forringelsen af møntværdien og hyperinflation som en form for finanskriser, fordi de i praksis er at ligestille med misligholdelse af (realværdien af) gældsforpligtelser.

Se også

[redigér | rediger kildetekst]Kilder

[redigér | rediger kildetekst]- ^ "Fratianni, M. og Marchionne, F. (2009): The Role of Banks in the Subprime Financial Crisis. Hentet 19. december 2013". Arkiveret fra originalen 11. maj 2009. Hentet 19. december 2013.

- ^ "Michael Simkovic (2011): Competition and Crisis in Mortgage Securitization. Hentet 19. december 2013". Arkiveret fra originalen 7. juni 2012. Hentet 19. december 2013.

- ^ Peter Garber (2001): Famous First Bubbles: The Fundamentals of Early Manias. MIT Press, ISBN 0-262-57153-6.

- ^ "Sørensen, P. B (2011): Finanskrisen og den økonomiske videnskab. Indlæg præsenteret i Videnskabernes Selskab den 28. april 2011. S. 9. Senere offentliggjort i Nationaløkonomisk Tidsskrift, juni 2011. Hentet 19. december 2012" (PDF). Arkiveret fra originalen (PDF) 25. marts 2016. Hentet 19. december 2013.

- ^ Eichengreen og Hausmann (2005):, Other People's Money: Debt Denomination and Financial Instability in Emerging Market Economies.