Aktie

En aktie er en ejerandel i en virksomhed organiseret som et aktieselskab. Ejeren af aktien er aktionær i den pågældende virksomhed og har typisk ret til at være med til at træffe beslutninger om virksomhedens drift på dens generalforsamling samt at modtage udbytte (også kaldet dividende) fra selskabet.

Aktieklasser

[redigér | rediger kildetekst]Det er i Danmark og mange andre lande muligt at inddele aktierne i forskellige aktieklasser. En del aktieselskaber opererer således med A- og B-aktier med forskellige rettigheder, blandt andet med hensyn til stemmeret på selskabets generalforsamling. Tilsvarende gælder i en række andre lande, der i varierende grad anerkender muligheden for præferenceaktier, som er aktier, der har en fortrinsstilling frem for andre aktier. De kan f.eks. give fortrinsret til udbytte.[1]

Aktiehandel og værdi af aktier

[redigér | rediger kildetekst]Prissætning af aktier

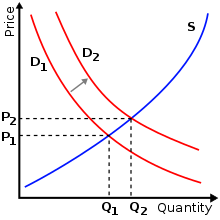

[redigér | rediger kildetekst]En aktie vil typisk have en pålydende værdi, og antallet af aktier multipliceret med den pågældende værdi udgør selskabets aktiekapital. Ofte vil kursen på en aktie (dens pris) dog afvige fra dens pålydende værdi. Kursen vil afhænge af udbud og efterspørgsel efter den pågældende aktie og kan derfor påvirkes af såvel fundamentale ændringer i virksomhedens forhold som af stemninger i aktiemarkedet, dvs. hos købere og sælgere af aktierne. Normalt vil kursen afspejle de underliggende værdier i selskabet, samt hvordan markedet vurderer selskabets fremtidige muligheder for indtjening.

Aktier kan ved en børsnotering blive udbudt på en børs, hvilket letter omsætningen for aktionærerne. De kaldes i så fald børsnoterede aktier, mens aktier, der ikke sælges via en børs, kaldes unoterede aktier. Nasdaq Copenhagen (tidligere Københavns Fondsbørs) er den dominerende børs i Danmark. De 25 mest omsatte aktier udgør OMX C25 indekset.

Risiko

[redigér | rediger kildetekst]Man skelner mellem to former for risiko på aktier:

- Idiosynkratisk risiko, som er den risiko, der knytter sig til den enkelte virksomhed (eller branche).

- Aggregeret risiko, som er den form for risiko, der fordeler sig ligeligt på alle virksomheder i en branche, da den kan henføres til eksempelvis konjunktursvingninger og naturkatastrofer, som rammer alle lige hårdt.

Som følge af denne skelnen vil aktieporteføljens risiko være mindre, desto flere forskellige aktier den indeholder. Omkostninger ved handel gør dog, at det ikke kan betale sig at komme 100 % af med den idiosynkratiske risiko.

Jo højere risikoen er, des større risikopræmie kræver køber. Derfor vil kursen på risikofyldte aktier alt andet lige være lavere end aktier med mindre indbygget risiko. Forskellen i risikopræmier på diverse aktier afspejler altså forskellen i idiosynkratiske risici.

Aktiens værdi

[redigér | rediger kildetekst]Der er stor diskussion af, hvordan man skal finde aktiers sande værdi. En ofte brugt metode er fundamental-analysen, hvor værdien af en aktie ses som nutidsværdien af de forventede fremtidige udbytter.

Ifølge hypotesen om de efficiente markeder er aktiekursen på et velfungerende marked bestemt på baggrund af millioner af frit tilgængelige informationer, og det er derfor ikke muligt at snyde markedet og købe en undervurderet aktie. En konsekvens heraf er, at man lige så godt kan købe 20 tilfældige aktier, da den information, man bygger sine bevidste valg af aktier på, allerede vil være afspejlet i prisen. Det følger også af denne teori, at udviklingen i aktiekurserne ikke kan vides på forhånd, da al information optages øjeblikkeligt i kursen, og det derfor kun er endnu ukendte informationer, som kan forårsage ændringer i kursen.

Dette kaldes også DAKOLOS-teorien (De Andre Kan Også Læse Og Skrive-teorien).[2] Den samme opfattelse udtrykkes i talemåden "Man kan ikke være klogere end markedet".

Keynes' syn på aktiemarkedet

[redigér | rediger kildetekst]Den engelske økonom John Maynard Keynes sammenlignede aktiemarkedet med en skønhedskonkurrence, hvor det gjaldt om at gætte på, hvem flest synes var smukkest. Keynes sagde:

- 1) Det gælder ikke om at pege på den person, man selv synes er smuk.

- 2) Det gælder heller ikke om at pege på den person, gennemsnittet synes er smuk.

- 3) Det gælder derimod om at pege på den person, som gennemsnittet tror, at gennemsnittet vil pege på.

Analogien hertil på aktiemarkedet er, at investorer er mere optaget af at gætte, hvad andre investorer mener om, hvad en virksomhed er værd, end af at beregne virksomhedens fundamentale værdi. De bedste investorer er dermed de personer, der er gode til at forstå massepsykologiske bevægelser, snarere end det er kølige regnskabsanalytikere. Keynes mente derfor også, at aktiekursbevægelser ofte afspejler irrationelle bølger af optimisme eller pessimisme – det, han kaldte for dyriske instinkter (på engelsk "animal spirits"). Sådanne udsving kan give anledning til spekulative bobler på aktiemarkedet, som i sig selv kan forårsage finanskriser.[3][4][5]

Aktiebrev, aktiebog og værdipapircentral

[redigér | rediger kildetekst]Ejerskab af en aktie kan håndteres ved udstedelse af aktiebrev – et papir, som ejeren opbevarer – eller ved registrering i en aktiebog. Aktiebogen kan føres elektronisk.

Friaktier

[redigér | rediger kildetekst]Et aktieselskab vil kunne konvertere reserver til aktiekapital ved udstedelse af friaktier, også kaldet fondsaktier.

Aktionærerne bliver ikke rigere ved udstedelse af friaktierne, idet både disses ejerandel og virksomheden er uændrede. Den eneste reelle effekt er, at aktieselskabet afskæres fra at udlodde de reserver, som nu er konverteret til aktiekapital. Alligevel ses udstedelse af friaktier som et positivt signal og fører ofte til kursstigninger.

Se også

[redigér | rediger kildetekst]- Aktieoption

- Aktieindeks

- Aktieindkomst

- Aktiebeskatning

- Aktierisiko

- Værdipapir

- Hausse og baisse

- P/E

- Shortselling

Kilder

[redigér | rediger kildetekst]- ^ "præferenceaktie" i Investerordbogen på Dansk Aktinærforenings hjemmeside. Besøgt 15. juni 2017.

- ^ Tom Engsted, Bjarne Graven og Michael Møller: Anbefalinger om aktieinvesteringer. Rapport udarbejdet på bestilling fra Penge- og Pensionspanelet. Dateret 8. januar 2011.

- ^ Mankiw, N. G. og M. P. Taylor (2008): Macroeconomics, European Edition, kapitel 18. Worth Publishers, New York.

- ^ Økonomiske konjunkturer drives af dyriske instinkter. Interview med Nobelpristageren Robert Shiller i Dagbladet Information 7. juni 2009.

- ^ Jesper Berg: Økonomiens dyriske instinkter. Dagens synspunkt på Berlingske Business Blog 26. juli 2011. (Webside ikke længere tilgængelig)

|

Wikimedia Commons har medier relateret til: |